DỰ BÁO XU HƯỚNG THỊ TRƯỜNG THÉP TRUNG QUỐC

NỬA ĐẦU NĂM 2022

I. Tổng quan thị trường thép Trung Quốc năm 2021

Như satthep.net đã dự báo, thị trường thép Trung Quốc năm 2021 tiếp tục biến động mạnh và trải qua 2 xu hướng, với giá cả tăng trưởng nửa đầu năm, sau đó suy yếu về cuối năm theo xu hướng chung của giá thép thế giới, do thị trường bất động sản chậm lại và nhu cầu chậm trái mùa, giá nguyên liệu thô sụt giảm cũng như giá cả tự điều chỉnh sau khi đã đạt đỉnh. Tuy nhiên, giá cả giảm nhanh hơn so với kỳ vọng.

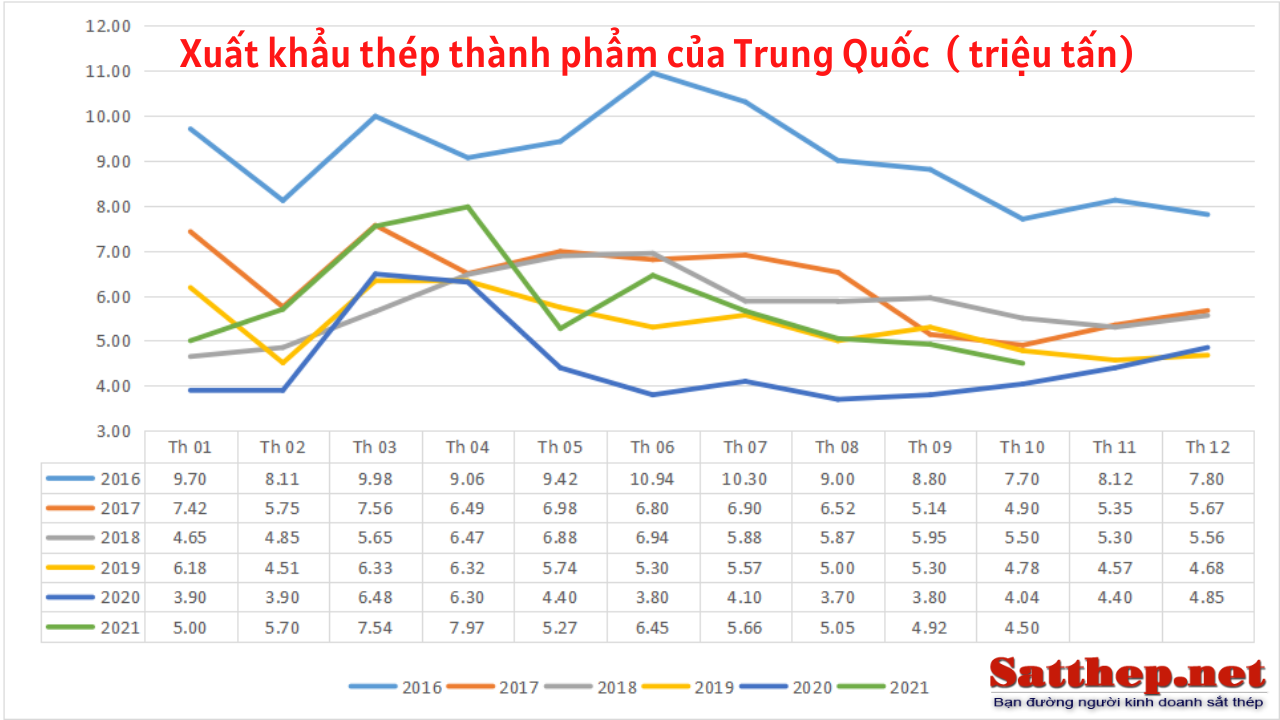

Điểm sáng của ngành thép Trung Quốc năm nay là nhu cầu tiêu thụ đặc biệt mạnh sau đại dịch, các cắt giảm sản xuất nghiêm khắc xuyên suốt năm cũng như hủy bỏ trợ thuế xuất khẩu đã đẩy giá thép Trung Quốc tăng kỷ lục vào tháng 5. Điều này khiến cán cân thương mại toàn cầu thay đổi. Trung Quốc từ 1 nhà cung cấp dư thừa thép trên toàn cầu nhiều thập kỷ qua đã cắt giảm lượng phân bổ xuất khẩu để tập trung vào đáp ứng nhu cầu mạnh trong nước, thu hút hàng nhập khẩu từ các thị trường khác, làm đòn bẩy cho giá thép thế giới tăng trưởng cao.

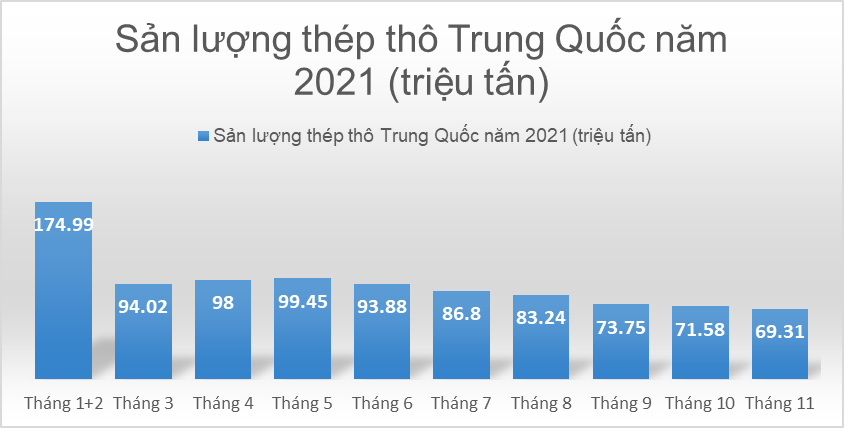

Dữ liệu từ Cục thống kê quốc gia Trung Quốc (NBS) cho thấy, sản lượng thép thô từ tháng 1 đến tháng 11 tại Trung Quốc giảm 2.6% so với cùng kỳ năm ngoái xuống 946 triệu tấn. Sản lượng liên tục được cắt giảm, đặc biệt là vào nửa cuối năm khi nước này đặt mục tiêu giữ cho sản lượng năm 2021 không vượt mức năm ngoái, thúc đẩy qua 2 chiến dịch trọng điểm là “cắt giảm mùa đông” và “bầu trời xanh”. Sản lượng thép giảm cũng là một trong những yếu tố đã hỗ trợ giá thép tăng.

1.Giá cả tăng trưởng kỷ lục 5 tháng đầu năm

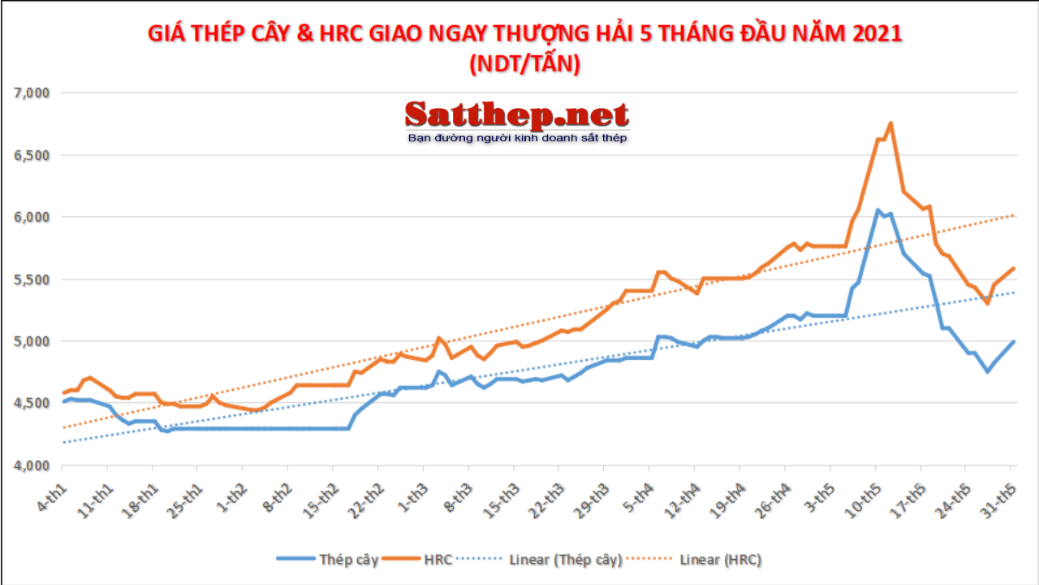

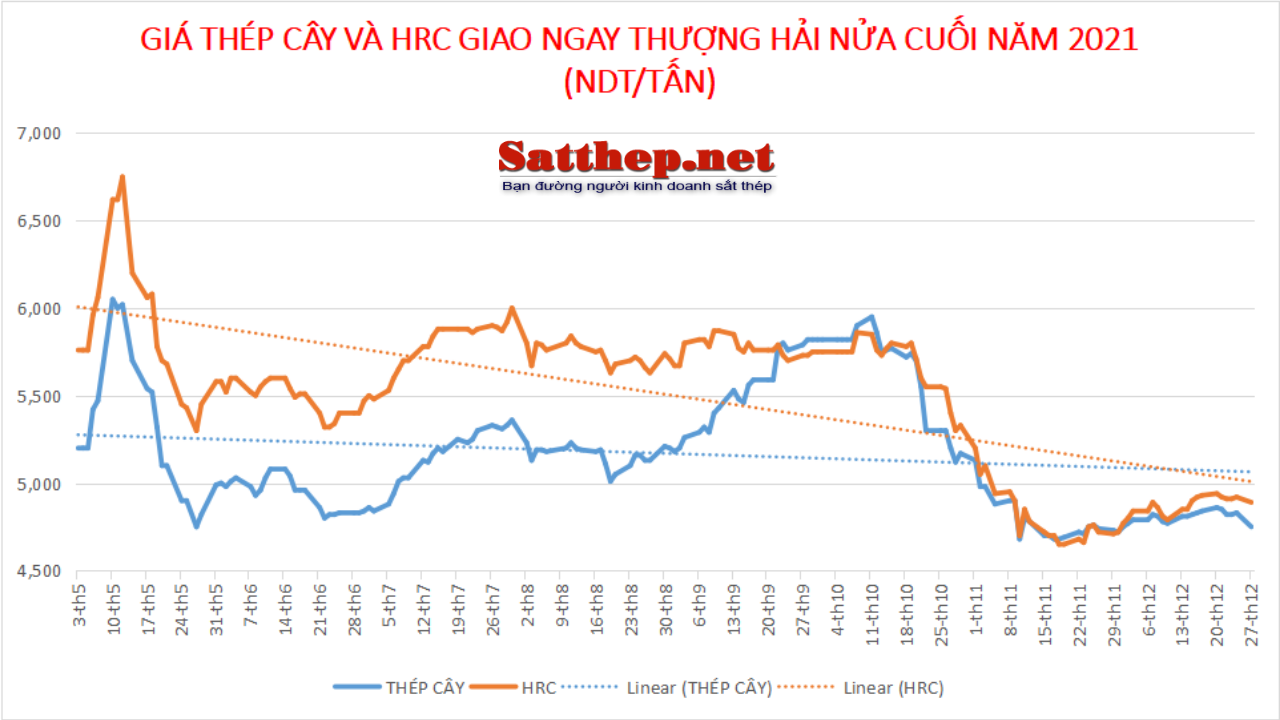

Giá thép Trung Quốc tăng trưởng kỷ lục nửa đầu năm, đặc biệt là mặt hàng HRC, đạt đỉnh vào ngày 12/5, vượt qua cả cột mốc sau khủng hoảng tài chính toàn cầu năm 2008 khi giá nguyên liệu thô đồng thời ghi nhận mức cao kỷ lục.

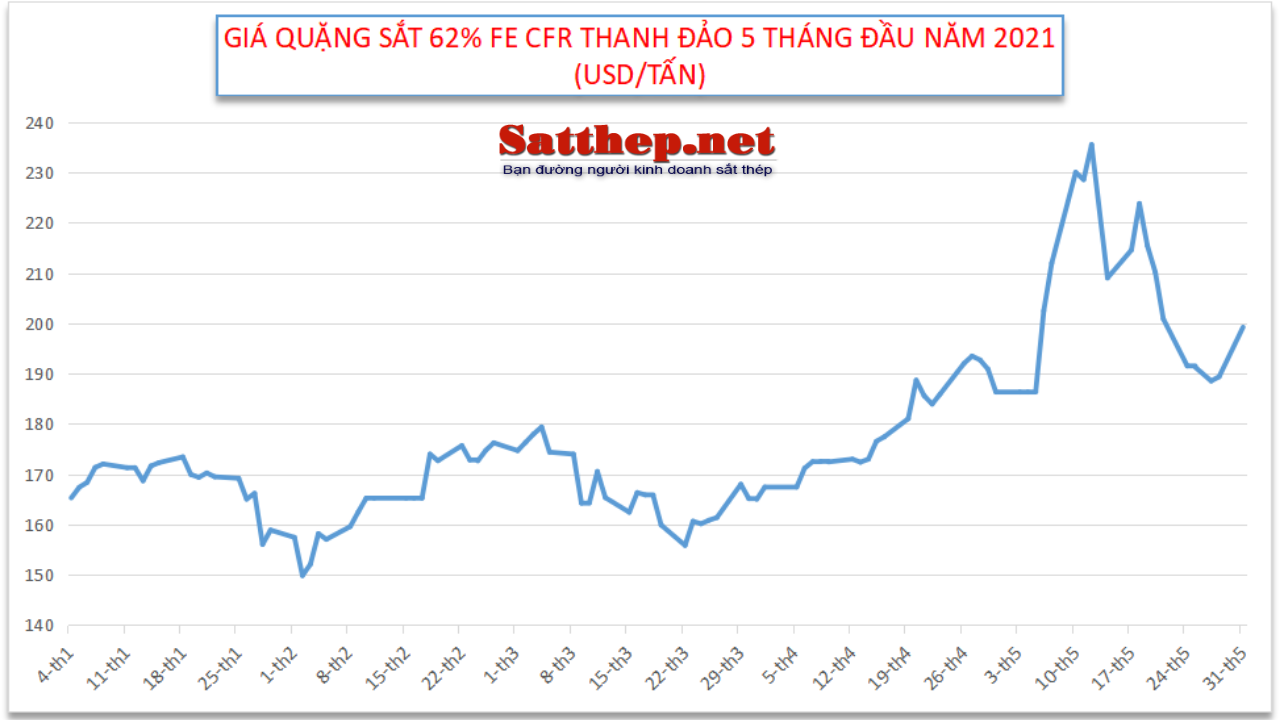

Cụ thể, quặng sắt nhập khẩu vào trung quốc ghi nhận mức trên 233 USD/tấn cfr thanh đảo vào ngày 12/5.

Trên thị trường thép, hợp đồng HRC kỳ hạn chốt ở mức 6,611 NDT/tấn, đạt mức cao mới kể từ khi hợp đồng ra mắt. Giá HRC giao ngay đạt mức 6,750 NDT/tấn, tăng hơn 2,170 NDT/tấn so với đầu năm.

Tương tự, hợp đồng thép cây chốt mức 6,086 NDT/tấn, tăng 1,700 NDT/tấn so với đầu năm. Trên thị trường Thượng Hải, thép cây giao ngay tăng 1,500 NDT/tấn so với đầu năm lên 6,020 NDT/tấn.

Trên thị trường xuất khẩu, các nhà máy nâng giá chào bán HRC lên mức cao hơn 1,000 USD/tấn fob. giá cao đã khiến cho nước này mất vị thế cạnh tranh trên thị trường xuất khẩu truyền thống tới Đông Nam Á, tuy nhiên, điều này dường như không làm các nhà máy quan tâm vì họ tập trung vào thị trường nội địa.

Nguyên nhân đằng sau đà tăng giá:

_ Thứ nhất, cầu vượt cung.

Nhu cầu cho mặt hàng sắt thép đang tăng bất thường khắp mọi nơi khi chính phủ các nước tung ra các gói kích thích kinh tế, chi tiêu mạnh vào cơ sở hạ tầng sau dịch bệnh. Tuy nhiên, nguồn cung lại thiếu hụt do tác động mạnh từ đại dịch covid-19 khiến cung không theo kịp cầu, đẩy giá lên cao kỷ lục.

_Thứ hai, cắt giảm sản xuất hỗ trợ tâm lý

Cơ quan lập kế hoạch của chính phủ Trung Quốc đã thúc giục chính quyền các nơi hoàn tất việc kiểm tra đối với các dự án thép địa phương, đồng thời trình kế hoạch cắt giảm sản lượng cả năm vào giữa tháng 5. Động thái này được xem là yếu tố giúp hạn chế sản lượng thép thô tại các nhà máy.

_Thứ ba, chi phí gia tăng

Không chỉ giá nguyên liệu thô tăng mà các chi phí vận chuyển, hậu cần đều tăng mạnh, tạo động lực cho thép.

Các giãn cách xã hội, đóng cửa do dịch bệnh cùng với điều kiện thời tiết khắc nghiệt năm 2021, đã làm giảm nguồn cung nguyên liệu thô, đẩy giá tăng cao theo nhu cầu của các nhà máy thép tăng.

Số lượng hợp đồng phái sinh của quặng sắt đang được giao dịch toàn cầu tăng đột biến. Riêng ngày 11/5 là hơn 14,000 hợp đồng, tăng từ 2 – 2.3 lần so với bình thường. Chưa biết là có hiện tượng đầu cơ hay không, nhưng nhà đầu tư đang đổ sang giao dịch hợp đồng phái sinh nhiều cũng đẩy giá quặng sắt tăng cao. Vào ngày 12/5, quặng sắt ghi nhận mức kỷ lục trên 233 USD/tấn cfr Thanh Đảo.

_Thứ tư, tăng thuế xuất khẩu

Trong năm nay, Trung Quốc đã 2 lần điều chỉnh chính sách thuế đối với nhiều sản phẩm gang thép xuất khẩu.

Lần điều chỉnh thứ nhất là vào ngày 1/5/2021, Chính phủ Trung Quốc đã chính thức thông báo loại bỏ hoàn thuế VAT xuất khẩu 13% cho 146 sản phẩm thép, bao gồm thép cuộn cán nóng, thép dây, thép cây, …

Tại lần điều chỉnh thứ hai, từ đầu tháng 8/2021, Tổng cục Thuế quốc gia Trung Quốc tiếp tục bổ sung 23 sản phẩm thép khác vào diện ngừng hoàn thuế xuất khẩu. Như vậy, danh sách sản phẩm gang thép bị ngừng hoàn thuế xuất khẩu sau hai lần điều chỉnh đã lên đến 169 sản phẩm.

Mức hoàn thuế xuất khẩu 13% đã được Chính phủ áp dụng vào năm 2020 để hỗ trợ thị trường thép trước các tác động tiêu cực từ đại dịch, Vì vậy, khi nó được hủy bỏ, giá thép đã tăng đáng kể.

2. Giá thép suy thoái nửa cuối năm

Thời kỳ bùng nổ của ngành công nghiệp thép đã qua. Các dự án xây dựng mới đã đi xuống kể từ tháng 7 đánh dấu đợt suy giảm kéo dài nhất kể từ năm 2015. Tình trạng tê liệt của ngành bất động sản khiến sản lượng thép hàng tháng của Trung Quốc giảm hơn 20% từ tháng 9.

Nhu cầu tiêu thụ thép hạ nhiệt về cuối năm, không như kỳ vọng thị trường do thị trường bất động sản ít được hỗ trợ khi Chính phủ theo đuổi chính sách giảm nợ, và các áp lực bủa vây thị trường bất động sản từ nguy cơ đến việc vỡ nợ của các tập đoàn phát triển lớn như Evergrande. Đầu tư vào tháng 10 đã giảm 5.4% so với cùng kỳ năm ngoái, mức giảm lần đầu tiên kể từ khi đại dịch bắt đầu.

Đối với các mặt hàng nguyên liệu thô, giá cả giảm theo chính sách đàn áp của Chính phủ. Trung Quốc đã bắt đầu thắt chặt các quy định đối với các nhà cung cấp chỉ số hàng hóa vào tháng 6 để điều chỉnh mức giá nóng đỏ của các sản phẩm từ đồng đến quặng sắt. Động thái đối với các nhà cung cấp thông tin tình báo về than đã bị thúc đẩy bởi giá nhiên liệu sản xuất điện quan trọng ở mức cao.

Kể từ tháng 9, giá than của Trung Quốc đã liên tục tăng, nhiều lần đạt mức cao kỷ lục. Giá than nhiệt của Trung Quốc đã tăng hơn 200% trong năm nay lên mức cao kỷ lục 1,982 NDT/tấn vào hôm 19/10 trên sàn giao dịch hàng hóa Trịnh Châu do các cuộc thanh tra về an toàn mỏ, chống tham những và lũ lụt tại các khu vực khai thác lớn làm ảnh hưởng đến nguồn cung.

Cũng kể từ đó, Bắc Kinh đã tung ra một loạt các biện pháp – từ yêu cầu các mỏ thúc đẩy sản xuất ngay lập tức đến tự do hóa giá nhiệt điện. Nhà lập kế hoạch nhà nước của Trung Quốc, Ủy ban Cải cách và Phát triển Quốc gia (NDRC), đã đưa ra một số tuyên bố để hướng giá trở lại “phạm vi hợp lý” và để ngăn chặn “lợi nhuận quá mức” tại các công ty than.

NDRC cho biết họ sẽ chú ý đến các động thái thị trường than và xu hướng giá cả cũng như điều tra các vấn đề về nguồn cung. Các cơ quan quản lý thị trường sẽ tìm cách duy trì trật tự thị trường bằng cách tăng cường thực thi và kiểm tra, ngăn chặn các hoạt động bất hợp pháp như phát tán thông tin sai lệch, thông đồng giá cả, khoét giá và tích trữ.

Là khu vực sản xuất than lớn, tỉnh Sơn Tây đã tích cực thực hiện các chính sách quốc gia liên quan để thúc đẩy thị trường than và đưa giá than giảm về mức hợp lý. Gần đây, giá than nhiệt 5,500 kcal đã hạ xuống dưới 900 NDT/tấn.

Tuy nhiên, giá thép vẫn được hỗ trợ từ các cắt giảm sản xuất tăng cường vì các mục tiêu khử cacbon ngành thép, giữ sản lượng năm nay không vượt mức năm ngoái, giúp sản lượng thép duy trì đà giảm kể từ tháng 6 đã hỗ trợ hạn chế đà giảm giá thép. Trên thị trường thép giao ngay, giá thép cây và HRC mất gần hết mức tăng ghi nhận 5 tháng đầu năm trong tháng 11 trước khi phục hồi nhẹ vào tháng 12. Giá thép cây và HRC giao ngay của Trung Quốc đã giảm mạnh lần lượt 25% và 28% so với vùng đỉnh hồi tháng 5.

Giá ngày 27/12 ghi nhận ở mức 4,780 NDT/cho thép cây và 4,890 NDT/tấn cho HRC giao ngay tại Thượng Hải, cách trên mức đầu năm 600 NDT/tấn và 300 NDT/tấn tương ứng.

Tương tự, giá xuất khẩu cũng giảm mạnh do giá nội địa giảm và áp lực tiêu thụ chậm buộc các nhà máy phải giảm giá để kích cầu thị trường đường biển. Bên cạnh đó, sự cạnh tranh gay gắt từ các nguồn khác, đặc biệt là Ấn Độ ở thị trường Đông Nam Á khiến các thương nhân phải liên tục cắt giảm giá chào bán, trong khi phía nhà máy thì đứng ngoài thị trường để theo dõi tình hình. Chào giá xuất khẩu cuối năm cho HRC đã giảm xuống khoảng 760-800 USD/tấn fob từ mức hơn 1,000 USD/tấn fob giữa tháng 5, nhưng cao hơn mức đầu năm khoảng 80 USD/tấn.

II. Diễn biến giá quặng sắt năm 2021

Năm 2021 là năm đầy biến động của thị trường hàng hóa, tiêu biểu là quặng sắt với 2 xu hướng rõ rệt. Nửa đầu năm nóng đỏ và nửa cuối năm lạnh giá.

Tại sao lại nói như vậy. Vì giá cả đã tăng hơn gấp đôi so với năm 2020, lên mức cao nhất lịch sử vào tháng 5/2021 trên 233 USD/tấn và sau đó lao dốc vào cuối tháng 7. Đến cuối năm, giá cả đã giảm gần một nửa xuống quanh mốc 120 USD/tấn.

Vậy đâu là lý do khiến có sự phân hóa trên?

Giá quặng sắt tăng mạnh hậu covid-19 được thúc đẩy bởi nhu cầu sản xuất thép ở Trung Quốc tăng cao, khi các ngành công nghiệp và xây dựng được phục hồi.

Trong bối cảnh nhu cầu về thép trong nửa đầu năm 2021 tăng vượt trội, thì nguồn cung quặng ở trạng thái khan hiếm do các hoạt động khai thác bị đình trệ vì các kiểm soát dịch covid-29 cũng như các khó khăn thời tiết ở Úc. Nguồn cung quặng sắt phi truyền thống giảm trong năm nay do điều kiện thị trường thay đổi. Sự phục hồi mạnh mẽ trong lĩnh vực thép của Ấn Độ dẫn đến nhu cầu cao hơn đối với quặng sắt của chính nước này.

Quặng sắt là nguyên liệu chính để sản xuất thép, nên khi nhu cầu xây dựng tăng, dẫn dắt các nhóm ngành nguyên vật liệu thô tăng mạnh, giá quặng sắt cũng không nằm ngoài xu hướng tăng đó, tăng từ mức 115 USD/tấn cuối tháng 9/2020 lên hơn 233 USD/tấn ngày 12/5/2021.

Tuy nhiên, giá cả giảm trở lại từ sau đó và hiện chỉ còn quanh quẩn mốc 120 USD/tấn do nguồn cung đã bắt đầu cải thiện. Điều này phần lớn là do Brazil, với nhà khai thác Vale đã cho thấy số liệu tăng trưởng sản xuất trong năm nay. Brazil vẫn đóng góp vào nguồn cung chính gia tăng bổ sung trong năm nay và nó được kỳ vọng là động lực chính thúc đẩy tăng trưởng thị trường đường biển trong trung hạn.

Tuy nhiên, thị trường quặng chất lượng thấp yếu đã khiến Vale phải cắt giảm giới hạn trên của phạm vi hướng dẫn cả năm thêm 15 triệu tấn xuống mức mới nhất là 315-320 triệu tấn cho năm 2021 và đưa ra dự báo thấp hơn cho năm 2022 là 320-335 triệu tấn. Trong khi đó, các chuyến hàng từ nhà xuất khẩu đường biển lớn nhất thế giới, Úc, gặp khó khăn trong Quý 2/21 và phần lớn Quý 3/21 do thời tiết gián đoạn và các công việc bảo trì kéo dài. Tuy nhiên, có những dấu hiệu cho thấy xuất khẩu đã được cải thiện trong quý cuối cùng của năm 2021, một xu hướng dự kiến sẽ tiếp tục trong năm tới.

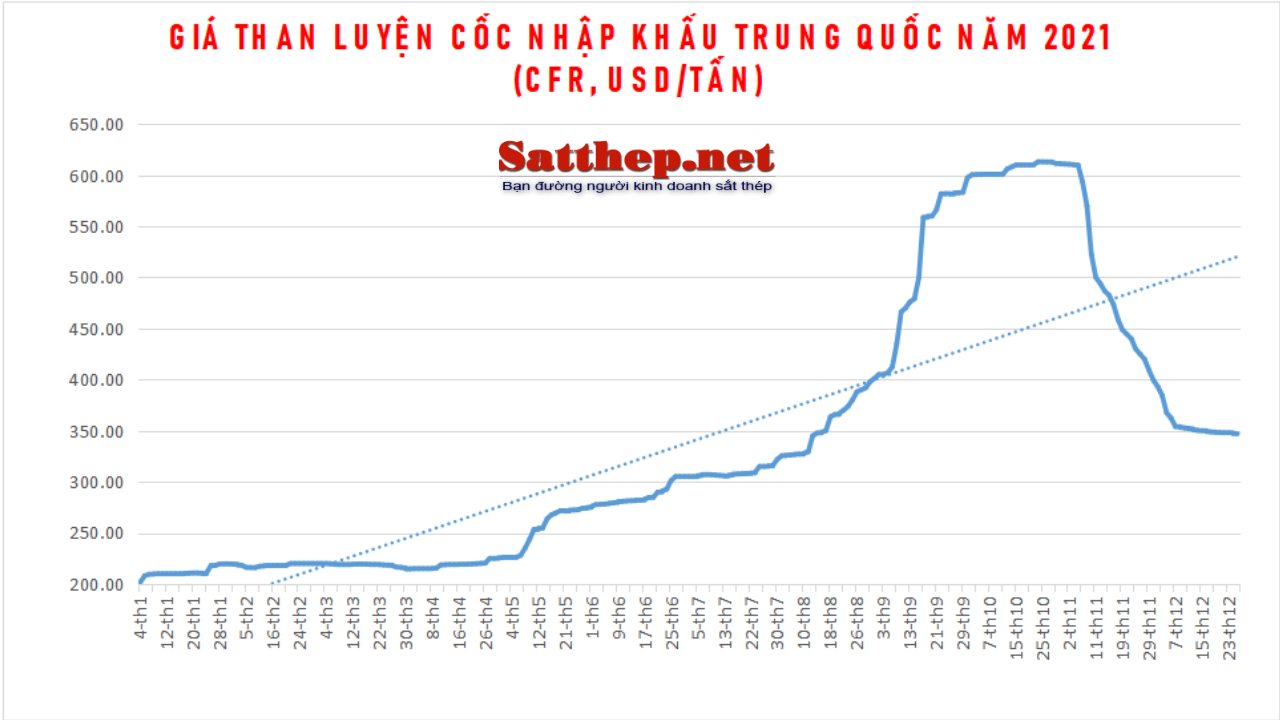

Mặt khác, giá than luyện cốc ở Trung Quốc tăng chóng mặt nửa cuối năm đã gây áp lực mạnh lên một số loại chất lượng như than cục và than cấp thấp, do các nhà sản xuất thép chuyển hướng khỏi các sản phẩm có tỷ lệ nhiên liệu tương đối cao hơn này.

Tiêu thụ cũng sụt giảm do Trung Quốc mạnh tay giảm sản lượng phù hợp với mục tiêu khử cacbon và hạn chế mở rộng ở trung tâm sản xuất hàng đầu của thành phố Đường Sơn cho Thế vận hội mùa đông.

Trong nửa cuối năm 21, các đợt cắt giảm thép khác nhau ở Trung Quốc được ước tính sẽ dẫn đến tổn thất khoảng 50 triệu tấn thép thô và tiếp tục dẫn đến việc sản xuất kim loại nóng giảm. Do đó, trong kỳ, tiêu thụ quặng sắt giảm mạnh khoảng 35 triệu tấn. Việc cắt giảm thép mạnh mẽ và tiêu thụ quặng sắt yếu hơn đã dẫn đến tồn kho quặng nhập khẩu tại các cảng của Trung Quốc ngày càng tăng.

Tình trạng thiếu điện xảy ra trong tháng 9 cũng dẫn đến các cắt giảm sản lượng nhiều hơn, giảm tiêu thụ quặng.

Sản lượng thép thấp hơn đã không thể nâng biên lợi nhuận của các nhà máy thép vốn đã trở nên tiêu cực trong quý 4/21 do nhu cầu yếu hơn từ lĩnh vực bất động sản hạ nguồn và hoạt động chậm hơn từ các khu vực khác do tình trạng thiếu điện thường xuyên. Quan trọng hơn, lĩnh vực bất động sản của Trung Quốc đang suy yếu và các dự án xây dựng mới bắt đầu chịu áp lực đáng kể, với các nhà phát triển bất động sản lớn đang gặp khó khăn trong chiến dịch xóa nợ do chính phủ dẫn đầu.

Theo đó, giá quặng đã mất hơn nửa giá trị xuống mức thấp 87 USD/tấn ghi nhận vào ngày 18/11, mức đáy 1 năm và sau đó dần phục hồi lên mức vào ngày với kỳ vọng sản lượng thép sẽ gia tăng trở lại vào năm 2022.

III. Triển vọng thị trường năm 2022

1. Thị trường thép

Chu kỳ giá thép Trung Quốc tăng trong các năm qua không kéo dài quá 2 năm. Hiện tượng giá cao vào năm 2021 được coi là chỉ xảy ra 1 lần trong 1 thập kỷ dựa vào sự phục hồi hậu covid 19. Chu kỳ giá đạt đỉnh đã bị bỏ lại phía sau, mặc dù tiềm năng tăng giá vẫn còn.

Thị trường thép nửa đầu năm 2022 sẽ đối mặt với nhiều thách thức hơn từ những khó khăn được nối tiếp trong năm 2021, với việc tăng sản lượng trong thời điểm trái vụ từ tháng 1 đến tháng 2 sẽ dẫn đến tình trạng dư cung trên thị trường thép của Trung Quốc, bóng ma vỡ nợ của các nhà phát triển bất động sản lớn và dịch covid-19 diễn biến phức tạp từ chủng mới Omicron siêu lây lan.

Trong năm 2021, Bắc Kinh liên tục siết chặt các quy định cho vay, khiến nhiều công ty địa ốc phải ôm khối nợ khổng lồ mà đáng chú ý nhất là China Evergrande Group. Một số khác phải thu hồi các khoản đầu tư để tiết kiệm tiền mặt.

Cú sốc thanh khoản của các công ty bất động sản hàng đầu đất nước là một lời cảnh báo cho các nhà hoạch định chính sách vì ngành công nghiệp thép – vốn liên quan mật thiết với lĩnh vực địa ốc, có ảnh hưởng rất lớn đối với sức mạnh của nền kinh tế.

“Thị trường bất động sản vẫn còn nhiều bất ổn và tình hình dự kiến không thể đảo ngược hoàn toàn trong vòng 6 đến 12 tháng tới“, ông Xi Ông Qi Xiaoliang, một nhà kinh doanh thép tại Bắc Kinh cho hay.

Trong quý cuối cùng của năm 2021, thị trường bất động sản thậm chí còn chịu thiệt hại nặng nề hơn khi tâm lý người mua nhà bị đè nặng. Tồn kho nhà ở chưa bán được tại 100 thành phố lớn nhất Trung Quốc đã đạt mức đỉnh 5 năm vào tháng 11.

Theo dự báo của giới phân tích, nhu cầu mua nhà của người dân tại nền kinh tế lớn thứ hai thế giới sẽ giảm sâu hơn nữa trong năm 2022. Điều này không chỉ ảnh hưởng đến thép mà còn một loạt nhà sản xuất sản phẩm khác.

Tuy nhiên, việc nới lỏng tiền tệ và tài khóa hơn nữa có thể hỗ trợ một phần nào đó cho giá thép trong nửa đầu năm.

Yếu tố áp lực:

_ Sản lượng thép gia tăng trở lại sau khi các nhà máy hoàn thành mục tiêu giảm sản xuất năm 2021.

_Tồn kho gia tăng từ cuối năm 2021 và tích lũy 2 tháng đầu năm 2022 gây áp lực lên giá thép.

_Nhu cầu thép chậm chạp do các chính sách cứng rắn hơn với thị trường bất động sản từ việc vỡ nợ các nhà phát triển bất động sản lớn trong năm 2021, thiếu chip ảnh hưởng đến ngành ô tô và hoạt động chậm hơn từ các lĩnh vực khác do khả năng thiếu năng lượng.

_Giá nguyên liệu thô, đặc biệt là than và phế liệu tiếp tục giảm do nguồn cung tăng, và các biện pháp hạ nhiệt từ phía Chính phủ.

_ Bất ổn đại dịch corona virus tiếp tục gây áp lực lên tăng trưởng kinh tế, làm giảm nhu cầu tiêu thụ thép nói chung.

_Căng thẳng chính trị với Mỹ gia tăng trong năm sau. Thế vận hội Mùa Đông 2022 tại Bắc Kinh có thể mở màn cho một năm 2022 nhiều trắc trở trong quan hệ Mỹ-Trung. Mỹ tuyên bố sẽ không cử các quan chức chính phủ tới tham dự sự kiện này. Anh và Australia cũng thông báo sẽ tham gia chiến dịch tẩy chay ngoại giao của Washington. Về phần mình, Trung Quốc cáo buộc Mỹ phản bội các nguyên tắc của Olympic và cảnh báo sẽ có “biện pháp đáp trả kiên quyết”.

Căng thẳng gia tăng có thể kéo đồng NDT giảm, khiến giá thép Trung Quốc cạnh tranh hơn.

Yếu tố hỗ trợ:

_Bắc Kinh sẽ triển khai các biện pháp kích thích vào Q1 như cắt lãi suất, giảm tỷ lệ dự trữ ngân hàng để vực dậy đà tăng trưởng kinh tế đang suy yếu trong những tháng cuối năm 2021, hỗ trợ thị trường bất động sản.

_Mặc dù được nới lỏng hơn, song vì mục tiêu khử cacbon, Chính phủ vẫn sẽ có những biện pháp cắt giảm sản xuất thép ở một số khu vực trong năm 2022.

_Nhu cầu thép dự kiến tăng trở lại vào thời gian cao điểm xây dựng theo mùa từ tháng 3 đến tháng 4, nâng giá thép so với mức đầu năm.

_ Chính phủ có thể sẽ tiếp tục áp thuế xuất khẩu cho các mặt hàng thép cây và HRC, đẩy giá tăng.

Triển vọng giá

Giá cả dự kiến tiếp tục biến động nhưng theo xu hướng giảm vào nửa đầu năm 2022, và phạm vi biến động sẽ hẹp hơn so với năm 2021. Nguồn cung tăng và tiêu thụ thép giảm từ lĩnh vực bất động sản do sự khắt khe hơn từ phía Chính phủ, cộng với giá nguyên liệu thô giảm sẽ là các yếu tố chính kéo giá thép giảm theo. Tuy nhiên, giá cũng sẽ có sự phục hồi trong thời gian cao điểm xây dựng theo mùa từ tháng 3-tháng 4 sau khi chậm chạp vào cuối năm 2021 kéo dài tới 2 tháng đầu năm 2022.

Sang tới Q2, giá sẽ theo nhịp độ mọi năm như thường lệ và giảm lại vì vào mùa thấp điểm, trái với sự phục hồi mạnh bất thường ghi nhận năm 2021. Giá tuy dự báo giảm nhưng mức giảm không sâu, vì vẫn được hỗ trợ từ các chính sách kích thích kinh tế đầu năm cộng với mặt bằng giá nguyên liệu thô vẫn cao dù giảm.

Dự kiến phạm vi giá thép cây và HRC giao ngay trong nước giảm về khoảng 4,000-4,200 NDT/tấn và 4,300-4,500 NDT/tấn tương ứng.

Trên thị trường xuất khẩu, chào giá xuất khẩu HRC giảm xuống 730-750 USD/tấn fob.

2.Thị trường quặng sắt, than cốc

Quặng sắt

Giá quặng sắt năm 2022 dự kiến sẽ giảm so với mức 127 USD/tấn hiện tại do sản lượng thép giảm và việc sử dụng phế thép gia tăng của các nhà máy Trung Quốc.

Giá cả đã phục hồi từ mức thấp 1 năm là 87 USD/tấn cfr Thanh Đảo ghi nhận trong tháng 11, chủ yếu nhờ kỳ vọng sản lượng thép gia tăng sau khi các nhà máy thép Trung Quốc hoàn thành mục tiêu giảm sản xuất năm 2021, thúc đẩy nhu cầu quặng sắt gia tăng, kỳ vọng từ các biện pháp chính sách tài khóa, bao gồm giảm lãi suất ở Trung Quốc, cũng góp phần thúc đẩy tâm lý.

Tuy nhiên, thị trường quặng sắt năm 2022 sẽ giảm so với mức hiện tại vì hai lý do quan trọng.

Thứ nhất, tiêu thụ quặng giảm. Trung Quốc đã dứt khoát chuyển từ tăng trưởng do đầu tư sang tăng trưởng do tiêu dùng dẫn dắt. Đầu tư tài sản cố định đang chậm lại. Khi hoạt động xây dựng chậm lại, nhu cầu về thép chắc chắn sẽ bị ảnh hưởng.

Những lo ngại về môi trường đã buộc chính phủ Trung Quốc phải kiềm chế việc sản xuất thép dư thừa, làm giảm tiêu thụ quặng.

Bên cạnh đó, Trung Quốc đang thúc đẩy tiến trình khử cacbon ngành thép. Để đạt được tiến trình này, các nhà máy thép phải giảm sử dụng các nguyên liệu bẩn, đặc biệt là than cốc để giảm phát thải, vì thế việc sử dụng phế liệu sẽ tăng cường trong thời gian tới, nhất là khi giá than cốc vẫn cao.

Thứ hai, nguồn cung tăng sau các thời gian bị gián đoạn do đại dịch. Mức giá hiện tại vẫn có lời đối với các nhà khai thác quặng, thúc đẩy tăng khai thác vào năm tới. Dự trữ quặng sắt ở Trung Quốc đang tăng, đã mở rộng thêm 1/5 kể từ đầu năm 2021. Nhập khẩu 11 tháng đầu năm ở mức 1 tỷ tấn.

Nói tóm lại, thị trường quặng sắt đang chuẩn bị điều chỉnh vì những diễn biến ở Trung Quốc chắc chắn sẽ ảnh hưởng đến giá cả. Tuy nhiên, giá sẽ không lao dốc mà giảm từ từ và biến động tăng đan xen, xuống còn khoảng 90-100 USD/tấn vào tháng 6.

Than cốc

Nhập khẩu than của Trung Quốc đạt mức cao nhất của năm 2021 vào tháng 11 là 35.05 triệu tấn than, khi quốc gia tiêu thụ nhiên liệu bẩn lớn nhất thế giới tranh giành để cung cấp cho hệ thống điện khi mùa sưởi mùa đông bắt đầu. Nhập khẩu trong 11 tháng đầu năm là 292.32 triệu tấn, tăng 10.6% so với cùng kỳ, số liệu hải quan cho thấy.

Nhập khẩu từ Úc vào Trung Quốc đã tạm dừng từ cuối năm 2020, nhưng chính phủ đã cho phép thông quan hàng hóa Úc đã đến trước khi có lệnh cấm để giải tỏa áp lực thiếu than gây ra tình trạng thiếu điện vào tháng 9/2021.

Sản lượng than của Trung Quốc cũng đã tăng lên mức kỷ lục hàng ngày sau khi Bắc Kinh ra lệnh cho các công ty khai thác tăng sản lượng ngay lập tức để hạ nhiệt giá và giải tỏa tình trạng thiếu điện. Một số mỏ than tại các khu vực khai thác lớn của Trung Quốc như Nội Mông và Sơn Tây đã tự nguyện giới hạn giá xuất xưởng để đáp lại lời kêu gọi bình ổn thị trường của Bắc Kinh.

Trước đó, Ủy ban Cải cách và Phát triển Quốc gia đã đề xuất đặt giá than nhiệt điện hàng năm vào năm 2022 ở mức 550-850 NDT/tấn (86-133 USD/tấn), đồng thời đã yêu cầu các công ty khai thác và nhà máy điện tối đa hóa việc ký hợp đồng cung cấp cho năm tới thông qua các hợp đồng có thời hạn, nhằm giữ cho giá than ổn định, tránh hiện tượng quá nóng như năm 2022.

Sự can thiệp từ phía Chính phủ dự kiến sẽ còn hạ nhiệt mặt hàng này vào năm sau.

Ngoài ra, giá than luyện cốc cao đã làm tăng nhu cầu cho các loại quặng cao cấp hơn, bên cạnh các chiến dịch giảm phát thải và cắt giảm sản xuất của Chính phủ, và sẽ thúc đẩy các nhà máy thép nhập khẩu phế thép thay thế. Điều này dự kiến làm giảm tiêu thụ than cốc trong năm 2022.

Giá than luyện cốc cao cấp cfr Trung Quốc giảm gần 45% so với mức đỉnh trên 600 USD/tấn cfr Trung Quốc ghi nhận cuối tháng 10/2021 xuống còn 346 USD/tấn cfr cuối năm 2021.

Dự kiến giá sẽ còn giảm tiếp tục trong năm 2022, với mức giá vào tháng 6 dự kiến tầm 250-300 USD/tấn cfr.

3.Nhu cầu và sản lượng

Nhu cầu

Fitch Ratings dự kiến tổng đầu tư tài sản cố định (FAI) vào cơ sở hạ tầng sẽ tăng đáng kể vào năm 2022, trong nỗ lực bù đắp sự sụt giảm của thị trường xây dựng nhà.

Nhu cầu thép chủ yếu là do xây dựng và sản xuất. Đồng thời, Fitch Ratings kỳ vọng FAI trong lĩnh vực sản xuất sẽ tăng trưởng với tốc độ trung bình một con số do nhu cầu phục hồi từ ô tô, vốn đang bị sụt giảm trên toàn ngành do thiếu chip.

Được hỗ trợ bởi chính sách tài khóa chủ động và chính sách tiền tệ thận trọng, nền kinh tế nói chung sẽ vẫn ổn định, nhưng việc nới lỏng đầu tư bất động sản, cũng như những bất ổn do đại dịch và giá nguyên liệu thô sẽ làm giảm nhu cầu thép, Bộ KH&ĐT cho biết.

Cam kết gần đây của Trung Quốc là ưu tiên hàng đầu vào ổn định tăng trưởng kinh tế trong năm 2022. Điều này đã được thể hiện qua các chính sách tài khóa và tiền tệ chủ động hơn của bộ chính trị trong cuộc họp ngày 6/12. Song song với việc nới lỏng chính sách tiền tệ, Bộ Chính trị nhấn mạnh tầm quan trọng của việc phát triển lành mạnh lĩnh vực bất động sản, và hỗ trợ tốt hơn cho việc mua nhà hợp lý vào năm 2022.

Cùng ngày, ngân hàng trung ương Trung Quốc thông báo giảm tỷ lệ dự trữ bắt buộc của các ngân hàng xuống 0.5 điểm phần trăm và vào ngày 7/12 đã cắt giảm 0.25 điểm phần trăm lãi suất đối với các ngân hàng nông thôn và ngân hàng địa phương nhỏ.

Tuy nhiên, những biện pháp này chỉ nhằm ngăn chặn nguy cơ xảy ra khủng hoảng nợ trong lĩnh vực bất động sản, chứ không nhằm thúc đẩy lĩnh vực này một lần nữa như một phần trong kế hoạch kích thích nền kinh tế. Lĩnh vực bất động sản của Trung Quốc là ngành tiêu thụ thép lớn nhất tại nước này, chiếm hơn 30% tổng lượng thép tiêu thụ.

Ngoài ra, bất kỳ dự án cơ sở hạ tầng sử dụng nhiều thép, chẳng hạn như đường bộ, đường sắt và cầu, dự kiến sẽ chỉ đạt được đà tăng nhẹ vào năm 2022 vì một phần lớn của hỗ trợ tài chính trong năm tới sẽ dành cho các dự án ít sử dụng thép hơn và nhiều hơn liên quan đến sinh kế của người dân, chẳng hạn như nông nghiệp, giáo dục và hậu cần theo mục tiêu mà Chủ tịch Tập Cận Bình đã đề ra “nhà là để ở, không phải để đầu cơ.”

Do đó, ước tính tiêu thụ thép năm 2022 sẽ giảm xuống dưới 1 tỷ tấn so với dự báo là 1 tỷ vào năm 2021, giảm khoảng 1% so với năm 2021.

Sản lượng

Không có dấu hiệu nào về một cuộc cải cách bên cung ứng xuất hiện trong cuộc họp của Bộ Chính trị ngày 6/12 mà mấu chốt các chính sách năm 2022 là đảm bảo sinh kế và việc làm của người dân. Do đó, để đảm bảo giá thép không gây ra áp lực lạm phát và bảo vệ việc làm, ngành thép có thể khó đối mặt với việc cắt giảm sản lượng thép nghiêm ngặt hơn nữa trong năm.

Trên thực tế, một số nhà máy và thương nhân dự kiến sản lượng trong nửa đầu năm 2022 sẽ phục hồi từ nửa cuối năm 2021.

Một nguồn tin cho biết: “Việc cắt giảm sản lượng trong nửa cuối năm 2021 thực sự khó khăn hơn một chút so với những gì Bắc Kinh yêu cầu ban đầu và các chính sách kiểm soát sản lượng của chính quyền địa phương vào năm 2022 có thể được điều chỉnh một chút”.

Chính quyền trung ương Trung Quốc yêu cầu sản lượng thép thô của nước này vào năm 2021 phải duy trì ở mức năm 2020, nhưng sản lượng thực tế vào năm 2021 có thể sẽ thấp hơn 30 triệu tấn so với năm 2020. Sau khi hoàn thành mục tiêu vào cuối năm này, các nhà máy sẽ tăng sản xuất trở lại.

“Tình trạng dư cung có khả năng tiếp tục diễn ra trên thị trường thép trong nước vào năm 2022, đặc biệt là trong nửa đầu năm khi sản xuất thép được thiết lập để phục hồi, nhưng bất kỳ chính sách nới lỏng nào, bắt đầu từ tháng 12, sẽ mất một thời gian để tiếp cận người tiêu dùng thép, chẳng hạn như bất động sản”, một nguồn tin cho biết.

Tuy nhiên, các chính sách “bầu trời xanh” và “chiến dịch mùa đông” năm 2021 vẫn sẽ giúp siết chặt nguồn cung thép trong quý đầu năm 2022 từ việc kiểm soát sản xuất trong mùa sưởi ấm mùa đông. Ngoài ra, các biện pháp kiểm soát trên không cho Thế vận hội Thế vận hội Mùa đông Bắc Kinh có thể gây ra sự sụt giảm hơn nữa.

Việc hợp nhất các nhà máy có thể cũng sẽ được đẩy nhanh vì các quy định nghiêm ngặt về môi trường và mục tiêu carbon kép sẽ đồng nghĩa với việc tăng chi phí đối với các nhà sản xuất quy mô nhỏ hơn do gián đoạn sản xuất thường xuyên. Nhu cầu thấp hơn trong lĩnh vực bất động sản cũng sẽ dẫn đến sự thay đổi trong cơ cấu sản phẩm cũng như mở rộng chuỗi giá trị hạ nguồn cho các nhà sản xuất để duy trì sự phù hợp trong dài hạn.

Covid cũng vẫn là một câu hỏi vì nó có thể dẫn đến một số sự gián đoạn ngắn hạn, làm sụt giảm sản lượng tạm thời do các biện pháp giãn cách xã hội. Tuy nhiên, với chiến dịch tiêm chủng được mở rộng sẽ không dẫn tới bất kỳ sự sụt giảm lớn nào.

Trong khi đó, Bắc Kinh đặt mục tiêu đưa lượng khí thải carbon dioxide của mình lên mức cao nhất vào năm 2030, ngành sắt, đóng góp khoảng 15% lượng khí thải, nên nước này sẽ tiếp đà không tăng sản lượng.

Do đó, dự kiến sản lượng cả năm 2022 sẽ giảm khoảng 50 triệu tấn so với mức dự kiến 2021, còn tầm 1.020-1.030 tỷ tấn.

Lưu ý: Bất cứ sự bùng phát dịch mới nào liên quan tới corona virus có thể làm gián đoạn cung và đẩy giá tăng bất thường.

Dự báo trên chỉ mang tính tham khảo. Quý khách hàng nên tham khảo thêm nhiều nguồn tin khi quyết định mua bán.

Nguồn: Satthep.net